La loi Pinel remplace la loi Duflot. Ce dispositif permet une réduction d’impôts pouvant atteindre 21 % de votre investissement immobilier locatif. Cette loi permet aux particuliers d’investir dans l’immobilier en réduisant leurs impôts sur une période de 6 à 12 ans.

Fonctionnement du dispositif pinel

- A partir du 1er septembre 2014, ce dispositif succède à son prédécesseur, le dispositif Duflot.

- Il vise à développer l’investissement locatif neuf non meublé dans les zones où une pénurie de logements est constatée, facilitant ainsi l’accès au logement à des foyers au revenu intermédiaire.

- Il permet une déduction d’impôts pour l’investisseur d’un maximum de 63 000 €.

- Il est inclus dans le plafonnement annuel de 10 000 € régissant les niches fiscales en 2014.

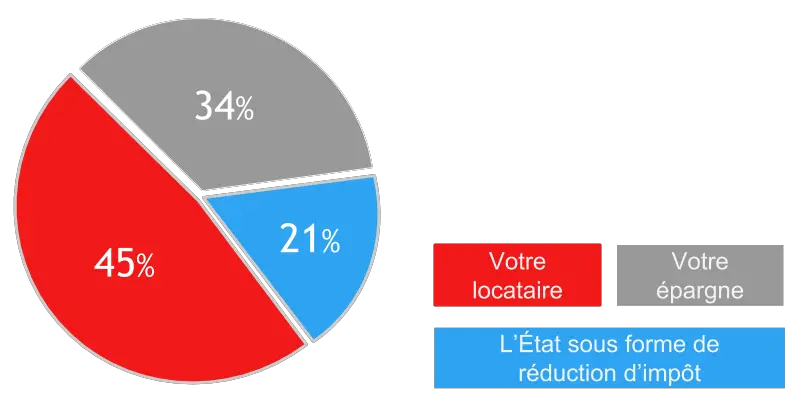

Qui finance quoi dans un investissement immobilier locatif neuf en Loi Pinel

Qui peut profiter la loi Pinel ?

La loi Pinel est destinée à l’ensemble des contribuables français. Pour profiter de ce dispositif, il est nécessaire d’acquérir entre le 1er janvier 2015 et le 31 décembre 2016, un logement neuf (construit ou en état futur d’achèvement) destiné à la location.

Le dispositif Pinel permet ainsi de profiter d’une réduction d’impôt se fixant sur la durée de la location selon le barème suivant :

- 21 % pour les investisseurs louant leur bien sur une durée de 12 ans

- 18 % pour les investisseurs louant leur bien sur une durée de 9 ans

- 12 % pour les investisseurs louant leur bien sur une durée de 6 ans

Pour profiter de cette réduction d’impôt, l’immeuble doit être neuf. De plus, le bien doit respecter les caractéristiques énergétiques dans la réglementation Thermique Pinel. La loi Pinel doit aider la rénovation et l’amélioration énergétique des bâtiments.

Conditions d’accès

- Les ressources du foyer locataire sont plafonnées.

- Le locataire peut être un ascendant ou un descendant du propriétaire investisseur.

- Le loyer est plafonné à un prix inférieur de 20% comparé à celui du marché.

- L’investissement locatif doit être situé dans des zones de pénuries déterminées par les services de l’Etat.

Les zones éligibles au dispositif Pinel : A bis, A, B1 et B2

Zone Pinel : comment faire le meilleur choix d’investissement ?

Les communes françaises sont classées par zones géographiques :

- ZONE A BIS : Paris et 1ère couronne + quelques communes chères de l’Île de France.

- ZONE A : Grandes villes de plus de 250.000 habitants, reste de l’Île de France, Genevois français, Côte d’Azur.

- ZONE B1 : Agglomérations comprises entre 150.000 & 250.000 habitants.

- ZONE B2 : Villes moyennes comprenant entre 50.000 & 150.000 habitants (communes éligibles sur autorisation préfectorale uniquement).

Quels sont les logements éligibles au dispositif Pinel ?

Pour être éligible au dispositif, le bien immobilier doit respecter les normes de construction BBC RT2012 ou BBC 2005. Le logement doit se situer dans une ville concernée par une des quatre zones Loi Pinel.

Les opérations immobilières suivantes sont éligibles au dispositif :

- un logement neuf, en l’état futur d’achèvement (VEFA).

- la construction d’un logement.

- l’acquisition d’un logement inachevé en vue de son achèvement.

- la souscription de parts de SCPI PINEL.

Loi Pinel et Outre-Mer

Le dispositif Pinel s’applique également à l’outre-mer. Le dispositif Pinel Outre-mer fait suite au Duflot Outre-mer.

Les taux de réduction d’impôt s’élèveraient à respectivement à :

- 23 sur 6 ans,

- 29 sur 9 ans,

- et 32 % pour une durée de location de 12 ans.

SCPI Pinel

A compter du 01/09/2014, les SCPI sont éligibles au dispositif au même titre que l’immobilier en direct. La réduction d’impôt est calculée sur 100% du montant de la souscription en SCPI Pinel.

Les obligations pour prétendre au successeur de la loi Duflot ?

La première obligation du dispositif Pinel, anciennement Duflot, est de louer le logement nu en résidence principale à un locataire. La location doit être de 6, 9 ou 12 ans. L’engagement de location doit être en place 12 mois après l’achèvement des travaux.

Pour les logements en cours d’achèvement, ils doivent être achevé dans les 30 mois à la date de signature authentique.

Le montant des loyers est inférieur de 20 % à ceux du marché. Les loyers sont plafonnés tout comme les ressources des locataires.

L’investissement est également plafonné à 300 000 euros par an pour 2 logements et un plafond de 5 500 euros par m2 de surface habitable est retenu.

Enfin, le dispositif Pinel est plafonné à 10 000 euros par an.

Les avantages fiscaux du dispositif Pinel

La réduction d’impôt proposée par la loi Pinel peut atteindre 21 % de votre investissement neuf locatif. La réduction s’étale de façon linéaire sur une durée de 6, 9 ou 12 ans. Pour rappel, une location de 12 ans entraine une réduction d’impôt de 21 %, une durée de 9 ans offre une réduction de 18 % et une location sur 6 ans offre le droit à une réduction de 12 %.

Pour exemple, si vous investissez dans un bien ayant une valeur de 150 000 euros que vous souhaitez mettre en location sur 12 ans, votre réduction d’impôt sera de :

150 000 euros X 21 % = 31 500 euros pour 12 ans soir 31 500 euros / 12 = 2 625 euros d’économie d’impôt par an.

Ayant en tête que si la réduction d’impôt excède le montant de votre impôt, le surplus n’est pas reportable sur l’année suivante.

Si vous souhaitez être accompagné dans votre projet loi Duflot, utilisez un comparateur loi Duflot/Scellier et si vous êtes à la recherche d’un crédit immobilier tournez vous vers un comparateur crédit immobilier.

Gain attendu pour l’investisseur

- L’investisseur constitue un capital d’un maximum de 300 000 € dans un logement neuf.

- Il doit mettre ce logement en location non meublée pendant une durée de 6, 9 ou 12 ans, bénéficiant ainsi des loyers locatifs. La durée de mise en location est à l’appréciation de l’investisseur.

- Il obtient une déduction fiscale de 12% (6 ans), 18% (9 ans) ou 21% (12 ans), soit 2% par an en moyenne.

Exemple d’investissement

- Vous investissez 150 000 € lors de l’achat d’un bien immobilier neuf.

- Vous mettez ce bien en location non meublée à un foyer à revenus intermédiaires pendant une durée de 6 ans. Vous obtenez donc une rente locative.

- Vous obtenez une déduction fiscale de 18 000 € sur 6 ans, soit 3 000 € par an.

- A la fin de la période de 6 ans, vous pouvez décider de vendre le bien et de récupérer le capital. Ce dernier est défiscalisé à hauteur de l’investissement initial, soit 150 000 €.

Un conseiller en gestion de patrimoine peut vous conseiller dans votre démarche en réalisant pour vous une étude personnalisée, gratuite, confidentielle et sans engagement. Les conseillers en gestion de patrimoine ont pour rôle d’optimiser votre démarche en défiscalisation selon votre profil d’investisseur et votre situation patrimoniale.

Exemples de simulation Pinel

La réduction d’impôt est calculée en fonction de la valeur de l’investissement immobilier locatif.

La réduction d’impôt est directement déduite sur l’avis d’IR du montant de l’impôt à honorer.

Simulation d’un achat immobilier avec le dispositif de 150.000 euros

| Durée | Avantage fiscal* |

| 6 ans | 3.000 euros par an soit 18.000 euros |

| 9 ans | 3.000 euros par an soit 27.000 euros |

| 12 ans | 3.000 euros par an durant 9 ans puis 1.500 euros par an durant 3 ans soit 31.500 euros. |

Simulation d’un investissement Pinel de 200.000 euros

| Durée | Avantage fiscal Pinel* |

| 6 ans | 4.000 euros par an soit 24.000 euros |

| 9 ans | 4.000 euros par an soit 36.000 euros |

| 12 ans | 4.000 euros par an durant 9 ans puis 1.500 euros par an durant 3 ans soit 42.000 euros. |

Simulation d’un investissement Pinel de 300.000 euros :

| Durée | Avantage fiscal* |

| 6 ans | 6.000 euros par an soit 36.000 euros |

| 9 ans | 6.000 euros par an soit 54.000 euros |

| 12 ans | 6.000 euros par an durant 9 ans puis 3.000 euros par an durant 3 ans soit 63.000 euros. |